این پرداخت ها معمولاً بین شما و کارفرمای شما تقسیم می شود ، کارفرمای شما معمولاً 50٪ کمک مالی می کند. سهم مشارکت شما از حقوق شما کسر و به سازمانهای مربوطه منتقل می شود ، کل کمک برای تأمین اجتماعی به طور کلی در حدود 20 – 22٪ از حقوق شما است.

مالیات بر حقوق یا دستمزد نوعی خاصی از مالیات بر درآمد است که کارمندان آن را پرداخت می کنند و به طور خودکار توسط کارفرما کسر و به اداره امور مالیات (Finanzamt) منتقل می گردد.

به طور کلی شش کلاس مالیاتی وجود دارد و طبقه بندی آنها به پول ماهیانه شما بستگی دارد و اینکه کدام طبقه مالیاتی به شما اختصاص داده شده است به عوامل زیادی مانند تاهل ، طلاق یا بیوه بودن ، داشتن فرزند و یا داشتن شغل های جانبی بستگی دارد.

فرار از مالیات در آلمان جرم کیفری محسوب می شود، عواقب فرار مالیاتی در آلمان شامل جریمه نقدی یا حبس تا پنج سال است ، برای موارد خاص جدی ، قوانین آلمان حبس از شش ماه تا ده سال را نیز شامل می شود.

مالیات بر درآمد فردی در آلمان

سیستم مالیاتی آلمان نرخ مالیات تدریجی را اجرا می کند که در آن نرخ مالیات با درآمد مشمول مالیات افزایش می یابد ، بیشتر افراد مالیات بر درآمد را از طریق کسر حقوق و دستمزد توسط کارفرمای خود پرداخت می کنند.

اگر چندین حرفه دارید ، مشاغل شخصی خود را اداره می کنید یا در آلمان خود اشتغالی دارید ، برای تهیه مالیات بر درآمد خود باید سالانه اظهارنامه مالیاتی ارائه دهید.

مالیات نگهداری در آلمان (Lohnsteuer)

نگهداری یا مالیات بر حقوق ، مالیات بر درآمد و سایر کمک هایی است که کارفرمای شما از حقوق شما پس می گیرد ، این امر برای اکثریت قریب به اتفاق مهاجران در آلمان اعمال خواهد شد و به این معنی است که نرخ مالیات بر درآمد شما قبلاً کار شده و برای شما پرداخت شده است.

اگر این تنها منبع درآمد شما است ، شما ملزم به ارائه اظهارنامه مالیاتی نیستید ، مالیات بازپرداخت هر ماه از پرداخت شما گرفته می شود. هنگام بحث در مورد شرایط حقوق و دستمزد قرارداد کار برای یک شغل جدید ، آگاهی از این کسر مهم است.

پس از پرداخت مالیات ، تفاوت زیادی بین حقوق ناخالص و حقوق خالص شما وجود دارد ، عوارض مالیات بازپرداخت شامل مالیات بر حقوق شما (Lohnsteuer) ، کمک های بیمه ملی ، مالیات “مزایای غیرنظامی” ، اضافه هزینه همبستگی و مالیات کلیسا است:

مالیات بر حقوق در آلمان (Lohnsteuer)

مالیات بر حقوق یا دستمزد نوعی خاصی از مالیات بر درآمد است که کارمندان آن را پرداخت می کنند و به طور خودکار توسط کارفرما کسر و به اداره امور مالیات (Finanzamt) منتقل می گردد.

معافیت های مالیاتی و وضعیت تاهل کارمند در نرخ این مالیات موثر است و کارفرمایان بر اساس کلاس های مالیاتی مختلف (Steuerklassen) حقوق و دستمزد شما را محاسبه می کنند.

به طور کلی شش کلاس مالیاتی وجود دارد و طبقه بندی آنها به پول ماهیانه شما بستگی دارد و اینکه کدام طبقه مالیاتی به شما اختصاص داده شده است به عوامل زیادی مانند تاهل ، طلاق یا بیوه بودن ، داشتن فرزند و یا داشتن شغل های جانبی بستگی دارد.

پادکست نرخ مالیات در آلمان

با تماشای این ویدیو می توانید نرخ مالیات در کشور آلمان را به خوبی دانسته و از طریق دانلود فایل پادکست نیز به اطلاعات آن همواره دسترسی داشته باشید.

کارشنسان ما نیز آماده ارائه اطلاعات در تمامی حوزه های مرتبط با کشور آلمان هستند.

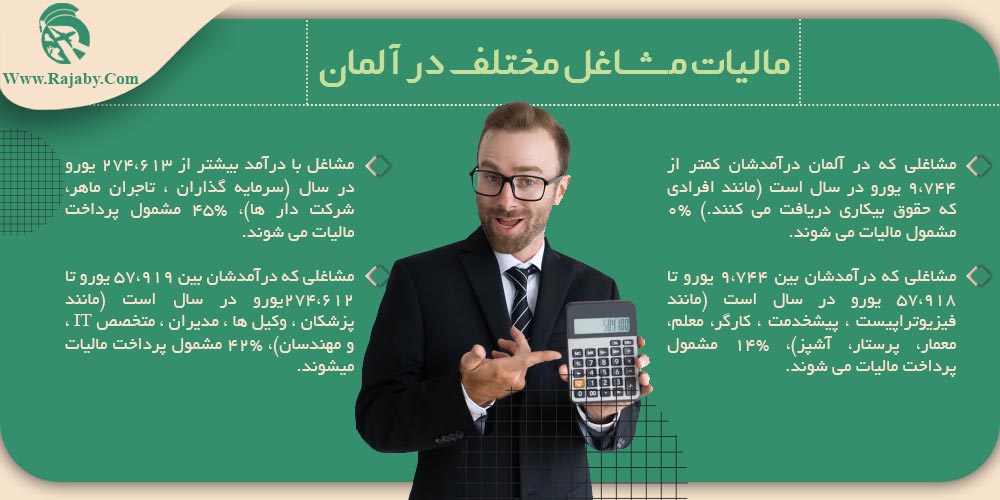

مالیات مشاغل مختلف در آلمان

مشاغل مختلف در آلمان ، با توجه به درآمدشان ، مشمول مقادیر مختلف مالیات می شوند. مشاغلی که در آلمان درآمدشان کمتر از ۹،۷۴۴ یورو در سال است (مانند افرادی که حقوق بیکاری دریافت می کنند ) ۰% مشمول مالیات می شوند.

مشاغلی که درآمدشان بین ۹،۷۴۴ یورو تا ۵۷،۹۱۸ یورو در سال است ( مانند فیزیوتراپیست ، پیشخدمت ، کارگر ، معلم ، معمار ، پرستار ، آشپز ) ، ۱۴% مشمول پرداخت مالیات می شوند. مشاغلی که درآمدشان بین ۵۷،۹۱۹ یورو تا ۲۷۴،۶۱۲یورو در سال است ( مانند پزشکان ، وکیل ها ، مدیران ، متخصص IT ، و مهندسان ) ، ۴۲% مشمول پرداخت مالیات می شوند ، و مشاغل با درآمد بیشتر از ۲۷۴،۶۱۳ یورو در سال ( سرمایه گذاران ، تاجران ماهر ، شرکت دار ها ) ، ۴۵% مشمول پرداخت مالیات می شوند.

مالیات ” اضافه هزینه همبستگی” در آلمان چیست؟

علاوه بر این مالیات های معمول ، یک نوع مالیات دیگر به نام ” اضافه هزینه همبستگی” برای تأمین هزینه های ادغام ایالات آلمان شرقی سابق وجود دارد و مبلغ آن ۵٫۵٪ است.

خبر خوب برای مهاجران آلمان این است که در سال ۲۰۲۱ “هزینه اضافی همبستگی” برای ۹۰٪ از مودیان مالیاتی به طور کامل حذف می شود و همچنین برای ۶٫۵٪ دیگر از مودیان بسته به درآمد آنها کاهش می یابد.

والدین با دو یا چند فرزند فقط در صورت کسب درآمد ناخالص سالیانه ۱۵۱٫۰۰۰ یورو آن را پرداخت می کنند و مودیان مجرد باید بیش از ۶۱٫۷۰۰ یورو درآمد کسب کنند تا مشمول پرداخت این هزینه اضافه همبستگی باشند.

مالیات کلیسا در آلمان (Kirchensteuer)

هنگام ثبت نام در آلمان از شما خواسته می شود که دین را اعلام کنید ، اگر خود را پروتستان ، کاتولیک یا یهودی معرفی کنید ، می توانید مالیات کلیسا را که اداره مالیات از طرف سازمان های مذهبی در آلمان دریافت می کند ، بپردازید. در حال حاضر در باواریا و بادن-وورتمبرگ ۸ درصد و در سایر ایالت های فدرال ۹ درصد است ، اگر هیچ دین اعلامی نداشته باشید ، مالیات کلیسا را پرداخت نمی کنید.

همچنین ممکن است شما ملزم به پرداخت مالیات برای هر چیزی باشید که “سود غیرنقدی” قلمداد می شود ، یعنی مزایا یا مزایایی که از کارفرمای خود دریافت می کنید ، مانند استفاده از ماشین. از اتومبیل های شرکت با احتساب مالیات بر ارزش افزوده ۱٪ قیمت لیست خودرو مالیات گرفته می شود. سهم هایی که به عنوان امتیاز یا پاداش داده می شوند نیز مشمول مالیات هستند.

مالیات شرکت و تجارت در آلمان چگونه است؟

مالیات شرکتی برای برای افرادی است که یک شرکت تجارتی سهامی را ثبت می کنند ، این شرکت ها ملزم به پرداخت نوع دیگری از مالیات شرکتی هستند که در واقع همان مالیات بر درآمد اشخاص حقوقی است و به صورت سالانه محاسبه می شود.

شما در آلمان در هر زمینه ای که تجارت می کنید باید مالیات تجارتی پرداخت کنید ، ممکن است افراد در مشاغل مختلف اقدام به تجارت هم بکنند ، افرادی که برای خود کار می کنند اما کار آنها صرفا ارائه خدمات است مانند وکلا، پزشکان، روزنامه نگاران گرافیست ها، هنرمندان ، اینها ملزم به پرداخت مالیات تجارتی نیستند.

انجام کارهای تجاری مانند وارد کردن کالا به آلمان نیاز به اخذ مجوز های لازم از اصناف مختلف مانند اداره گمرک ، اتاق بازرگانی ، اتاق صنایع دستی دارد که قطعا نرخ مالیات معینی نیز برای آنها تعیین می شود. درآمد ناشی از مالیات تجاری مهمترین منبع درآمد برای شهرداری ها است و از طریق آن در ساخت و تعمیر جاده ها ، فضاهای سبز ، پارکینگ ها و زیرساخت های مهم بر سهولت کار شرکت ها را انجام می دهند.

پرداخت های تأمین اجتماعی در آلمان

هرگونه درآمد شغلی که در آلمان بدست می آید مشمول کمک های اجباری تأمین اجتماعی می باشد که شامل موارد زیر است:

- بیمه درمانی (Krankenversicherung)

- بیمه بازنشستگی (Rentenversicherung)

- بیمه پرستاری برای معلولیت و پیری (Plegeversicherung)

- بیمه بیکاری (Arbeitlosenversicherung)

این پرداخت ها معمولاً بین شما و کارفرمای شما تقسیم می شود ، کارفرمای شما معمولاً ۵۰٪ کمک مالی می کند. سهم مشارکت شما از حقوق شما کسر و به سازمانهای مربوطه منتقل می شود ، کل کمک برای تأمین اجتماعی به طور کلی در حدود ۲۰ – ۲۲٪ از حقوق شما است.

قانون کسر مالیات در آلمان

مانند بسیاری از کشورهای دیگر ، آلمان انواع کسورات را مجاز می داند که می تواند درآمد مشمول مالیات را کاهش دهد ، سیستم مالیاتی این کشور تخفیف های نسبتاً گسترده ای دارد که می تواند بدهی مالیاتی شما را کاهش دهد ، شما همچنین می توانید اعتبار مالیاتی مانند مزایای کودک را مطالبه کنید ، کسر مالیات برای انواع زیر امکان پذیر است:

- هزینه های استخدام (مگر اینکه قبلا توسط کارفرما جبران شده باشد)

- هزینه های جابجایی

- پرداخت نفقه به شرکای مطلقه یا جدا شده

- کمک های خیرخواهانه به موسسات خیریه آلمان

- هزینه مراقبت از کودک

- هزینه های تحصیل یا تحصیل

- کمک های امنیت اجتماعی

- مالیات کلیسا

برای بهره مندی از کسر مالیات ، باید اظهارنامه مالیاتی سالانه را تکمیل کنید ، بسیاری از کارمندان در آلمان یکی از موارد بالا را ارائه می دهند.

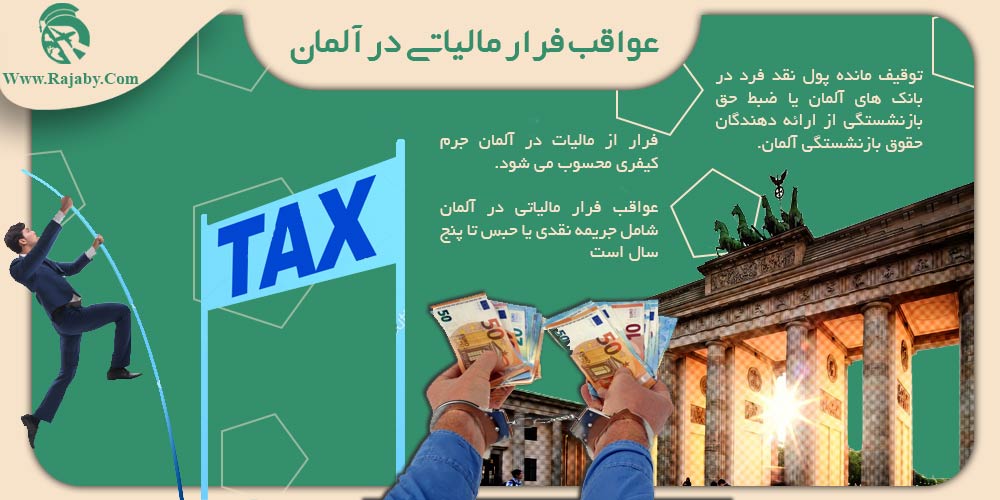

عواقب فرار مالیاتی در آلمان

در اعلامیه ارزیابی مالیات آلمان ، مقدار مالیات قابل پرداخت (بدهی مالیاتی افراد) ذکر شده است ، اگر شخص بدهی مالیاتی خود را تسویه نکند ، اداره مالیات مجاز است اقدامات اجرایی را علیه وی آغاز کند ، این شامل توقیف مانده پول نقد فرد در بانک های آلمان یا ضبط حق بازنشستگی از ارائه دهندگان حقوق بازنشستگی آلمان است.

فرار از مالیات در آلمان جرم کیفری محسوب می شود ، عواقب فرار مالیاتی در آلمان شامل جریمه نقدی یا حبس تا پنج سال است. برای موارد خاص جدی ، قوانین آلمان حبس از شش ماه تا ده سال را نیز شامل می شود ، اگر مجرم به حبس بیش از دو سال محکوم شود ، دادگاه می تواند اجرای مجازات را به طور مشروط به حالت تعلیق درآورد.

بعلاوه ، در شرایط خاص ممکن است علاوه بر حبس ، جریمه نقدی مجاز باشد و فرار بیش از ۱۰۰،۰۰۰ یورو در طی یک سال بسیار جدی تلقی می شود. اگر سرمایه گذاران متخلف ، متعاقباً درآمد غیر افشای قبلی خود را به طور کامل اعلام کنند ، یا از مجازات معاف می شوند و یا مشمول تخفیف های جزئی می شوند.

اگر فرد توانایی مالی کافی برای پرداخت بدهی مالیاتی خود را نداشته باشد ، باید بدون تأخیر با اداره مالیات آلمان تماس بگیرد ، در شرایط خاص ، ممکن است آلمان توافقی برای به تأخیر انداختن بدهی مالیاتی شخص (برای پرداخت بعدی یا پرداخت اقساطی) حاصل کند.

29 پاسخ

با سلام و خسته نباشید اگر شخصی در آلمان ۳۰۰۰ یورو شاغل در شرکتی درآمد داشته باشد و متاهل و دارای دو فرزند زیر ۱۰ سال باشد چند درصد مایات باید پرداخت کند، یکی از دوستان تو شهر کلن کار میکرد مجرد هم بود بهم میگفت ۴۲ درصد مالیات کسر میشه ازم !!!

با سلام

نرخ مالیات به شرایط کاری و میزان درآمد همسرتان هم بستگی دارد که باید بررسی شود ولی با توجه به شرایط شما میزان مالیات کمتر از 20 درصد خواهد بود .

با تشکر از سوال شما

سلام وقت بخیر

اگه دوتا شغل داشته باشم در المان

مثلا شغل اصلی که از دوره دریافت میکنم ۸۰۰یورو باشه

و من خودم به صورت پاره وقت به عنوان شغل دوم جای دیگه کار کنم که اون تقریبا ۱۰۰۰یورو بر فرض باشه

باید برای جمع کل دوتاش مالیات بدم؟یا اونی که ۸۰۰یورو هستش به دلیل پایین بودن دستمزد مالیات تعلق نمیگیره؟؟

سوال بعدیم اینه زمانی که میگید ۱۴درصد مالیات بدون بیمه هاس یا با بیمه ها حساب شده؟

با سلام

مالیات به مجموع درآمد های شما تعلق میگیرد .

بعد از کسر هزینه ها از درآمد تان ( از جمله بیمه بازنشستگی و درمان ) مالیات بر درآمد شما محاسبه می شود.

با تشکر از سوال شما

با سلام، صرفاً بدلیل داشتن تجربه اقامت طولانی مدت در آلمان، درس خواندن، کار کردن، تاسیس شرکت، اعلام ورشکستگی، بیماری،…. به خودم اجازه اظهار نظر دادم.

شغل پاره وقت و یا neben Job تنها زمانی میتواند پاره وقت و به عنوان شغلی جهت درآمد بیشتر و .. باشد که مجموع ساعات کاری بیشتر از 60 ساعت در ماه و دریافتی بیش از ۴۰۰ یورو نباشد.

بنابر این اگر شغل دوم در این چارچوب نباشد، با توجه به پارامترهای عدیده ایی که در توضیحات متن اصلی نوشتار بطور مبسوطی اشاره کردید، مالیات از مجموع هر دو حقوق کسر میگردد. البته نکته اصلی و حائز اهمیت این است که بیمه های درمانی و بازنشستگی از کدام منبع درآمد کسر میگردد.

با احترام- جعفری پور

با سلام و درود

از نظر شما سپاسگزاریم .

سلام اگر در آلمان ماهی ۲۰۰۰ یورو درآمد داشته باشیم چند درصد باید مالیات بپردازیم

با سلام

نرخ مالیات بر این میزان درآمد ١۴ درصد است.

با تشکر از سوال شما

سلام . من رشتم نرم افزاره و اگه بخوام تو اروپا شرکت نرم افزاری ثبت کنم و از طریق اکانت پریمیوم نرم افزارام کسب درآمد کنم . نرخ مالیاتش چند درصده . و اینکه دیگه مشمول مالیات درامد شخصی نمیشم؟

و سوال دومم اینکه واسه ثبت شرکت چه مقدار سرمایه لازم دارم

با سلام

مالیات بر درآمد شخصی ندارید،

در رابطه با مالیات شرکت نرخ کشور آلمان حدودا 15 درصد می باشد. میزان سرمایه نیز بستگی به نوع بیزنس شما دارد ولی طبق قانون کشور آلمان حداقل مبلغ 25000 یورو در نظر بگیرید.

با تشکر از سوال شما

سلام دانشجوی phd که مثلا ۲۵۰۰ یورو حقوق میگیره چقدر اش به عنوان مالیات های مختلف کم میشه

با سلام

نرخ مالیات این میزان درآمد حدودا 14 درصد می باشد.

با تشکر از سوال شما

سلام دانشجویانی که بیشتر از 450 یورو در ماه درآمد دارن چند درصد باید مالیات بدن؟

با سلام

نرخ مالیات بر این میزان درآمد 9 درصد است.

با تشکر از سوال شما

سلام ببخشید با درآمد ماهیانه ۵۰۰۰ تا ۶۰۰۰ مالیات چند درصد است؟

با سلام

حدود 42 درصد

با تشکر از سوال شما

درود

اگر بصورت آنلاین اجناسی فروخته و به ایران ارسال شود، تا چه سقفی از مالیات معاف خواهد بود. و چگونه مالیات بر درامد در آلمان محاسبه خواهد شد؟

چگونه و به چه عنوانی میتوان این کار را در اداره مالیات ریجستر کرد؟

با سلام

در صورت مجرد بودن تا مبلغ ۹۰۰۰ یورو و در صورت متاهل بودن تا مبلغ ۱۸۰۰۰ یورو درامد در سال معاف از مالیات می باشید . به درآمد ۵۵۰۰۰ یورو در سال به بالا (برای افراد مجرد ) ۴۲ درصد مالیات تعلق میگیرد .در صورتی که درآمد کمتر از ۵۵۰۰۰ یورو در سال باشد میزان مالیات نیز کمتر از ۴۲ درصد خواهد بود ( شروع نرخ مالیات از ۱۴ درصد است و با افزایش درآمد، افزایش پیدا میکند.)

با تشکر از سوال شما

میزان مالیات در بورس آلمان چقدر است

آیا مث

ل ایران از هر مبلغ خرید یا فروش نرخ صابتی کسر میکردد؟

یا از سود حاصل از فروش سهم مالیات کرفته میشود

با سلام

مالیات به سود حاصل تعلق میگیرد و درصد آن بسته به متاهل یا مجرد بودن ، میزان سود در سال و نوع سهامی که خرید و فروش کرده اید متفاوت می باشد .

برای مهاجرت به دانمارک بسته به اینکه چه روش مهاجرتی انتخاب میکنید شرایط ارایه مدرک زبان نیز متفاوت خواهد بود.

با تشکر از سوال شما

این مالیات حقوق ماهانه مثلا ۱۴ درصد هست یا سالانه این درصد ها گرفته میشه؟

با سلام

مالیات بر درامد ماهیانه هست.

با تشکر از سوال شما

سلام اگر در آلمان اقامت نداشته باشیم اما بخواهیم در آنجا ملک خریداری کنیم و اجاره بدهیم آیا شامل مالیات می شویم؟ چند درصد و چگونه

با سلام

بله باید مالیات انتقال ملک هنگام خرید که 3.5 تا 5 درصد ارزش ملک می باشد را پرداخت کنید

با تشکر از سوال شما

سلام

اگر زنی با مردی در المان ازدواج کند و مرد به زن بگوید مالیات از حقوق تو پرداخت شود آیا از نظر قانونی مشکلی برای زن پیش نمیاید

ممکنه راهنمایی بفرمایید

باسلام خدمت شما دوست عزیز

با سلام. اینکه مرد یا زن دارای کارت اقامت و یا شهروندی باشند شرایط متفاوت خواهد بود. اما در این مورد مشکلی نخواهد بود.

باتشکر از سوال شما

مالیات شهر های مختلف المان باهم متفاوت هست؟؟

با سلام و درود

خیر معمولا در اکثر موارد آزمون ندارند .

با تشکر از سوال شما

با سلام و درود

به صورت کلی تا 95 درصد مالیات ها توسط دولت تعیین می شود و یکسان است ولی ممکن است در موارد خیلی محدود در ایالت های مختلف میزان مالیات کمی متفاوت باشد.

با تشکر از سوال شما